Department of Taxation and Finance

Instrucciones para el Formulario IT-201 Declaración del impuesto sobre el ingreso de residente de año completo

Estado de Nueva York • Ciudad the Nueva York • Yonkers • MCTMT

(incluye instrucciones para los Formularios IT-195 e IT-201-ATT)

IT-201-I

Versión para impresora (PDF) (en inglés)

Información general

Información actualizada que afecta su declaración de impuestos

Para cambios en la ley tributaria o correcciones a los formularios creados después de finalizados los formularios y las instrucciones, consulte Personal income tax up-to-date information (Información actualizada sobre la declaración del impuesto sobre el ingreso personal).

Novedades para 2024

Para ver una lista detallada de novedades, incluido un resumen de cambios a la ley tributaria, consulte New for 2024 (Novedades para 2024) o visite www.tax.ny.gov (busque: 2024).

Presentación electrónica

La preparación electrónica (presentación electrónica, e-file) es rápida, fácil y segura. Hasta podría calificar para opciones de presentación gratuitas. Para ver todas sus opciones de presentación electrónica, visite el Filing Season Resource Center (Centro de Recursos para la Temporada de Presentación de Declaraciones) en nuestro sitio web.

Para el procesamiento más rápido de su reintegro, combine la presentación electrónica con el depósito directo. Puede recibir su reintegro de impuestos del Estado de Nueva York hasta dos semanas antes que si realiza la presentación en papel y solicita un cheque físico.

El software de presentación electrónica es fácil de usar y garantiza que presente todos los formularios correctos y no se pierda valiosos créditos.

Información de presentación electrónica

¿Utiliza el software?

Si su software le permite presentar su declaración de impuestos electrónicamente, o si es un preparador de declaraciones de impuestos que está sujeto al mandato de presentación electrónica, debe realizar la presentación electrónicamente. La presentación electrónica es fácil, segura y le permite recibir su reintegro más rápido. La mayoría de los contribuyentes de Nueva York presentan sus declaraciones de impuestos electrónicamente.

Realice un pago

Pague un saldo por pagar autorizando al Departamento de Impuestos (Tax Department) a extraer el importe de su cuenta bancaria. Autorice el pago al realizar la presentación electrónica de su declaración de impuestos o realice un pago de declaración luego de presentar su declaración de impuestos utilizando nuestros servicios en línea (Online Services) También puede pagar con una tarjeta de crédito.

Para más información, consulte Cómo pagar en línea la declaración del impuesto sobre el ingreso personal o visite www.tax.ny.gov (busque: pay).

Otros formularios que quizás deba presentar

Si presenta una declaración de impuestos en papel consulte Income tax full-year resident forms (Formularios de declaración del impuesto sobre el ingreso de un residente para todo el año) o visite www.tax.ny.gov (busque: credits).

Para una lista completa de créditos, consulte Income tax credits (Créditos para el impuesto sobre el ingreso) o visite www.tax.ny.gov (busque: credits). Recordatorio: Para realizar un reclamo de un crédito fiscal (con la excepción del crédito por grupo familiar y el crédito tributario de la Ciudad de Nueva York por educación), debe completar y presentar el formulario de crédito adecuado.

Formularios de la Ciudad de Nueva York

Si necesita obtener formularios e instrucciones de declaración de impuestos de la Ciudad de Nueva York o información acerca de los impuestos a comercios de la Ciudad de Nueva York, comuníquese con el Departamento de Finanzas de la Ciudad de Nueva York:

- En línea: Visite www1.nyc.gov/finance

- Por mensajes en línea: Visite www.nyc.gov/contactdof

- Por teléfono: Desde cualquiera de los cinco distritos de la Ciudad de Nueva York, llame al 311. Desde afuera de la Ciudad de Nueva York, llame al 212-639-9675.

Protéjase contra el robo de identidad

El robo de identidad es el uso no autorizado de información personal, por ejemplo:

- Número del Seguro Social

- Número de tarjeta de crédito

Los ladrones de identidad pueden presentar declaraciones de impuestos falsificadas para cobrar reintegros fraudulentos, y las víctimas podrían no saber que su identidad ha sido robada.

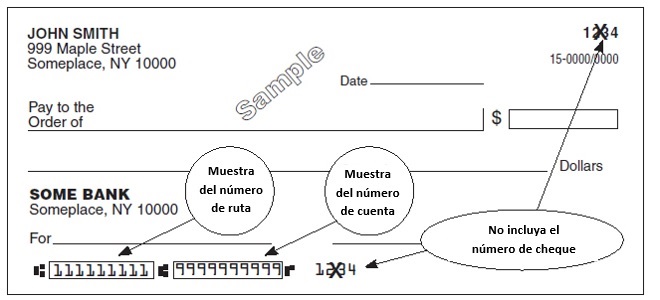

Proteja su identidad escribiendo solamente los últimos cuatro dígitos de su número del Seguro Social en cualquier cheque o transferencia que envíe al Departamento de Impuestos. Debe incluir su número del Seguro Social completo en su declaración de impuestos y vale de pago. No podemos procesar estos formularios sin el número completo.

Para más información, o si cree que ha sido víctima de robo de identidad relacionado con impuestos, consulte Identity theft affecting your tax records (Robo de identidad que afecta sus registros tributarios) o visite www.tax.ny.gov (busque: fraud).

Presente una declaración de impuestos válida

Si el formulario impreso que está usando tiene un año debajo del mapa del Estado de Nueva York en la esquina superior izquierda, solamente puede usar ese formulario para ese ejercicio fiscal.

Para presentar una declaración de impuestos completa, debe:

- completar todos los anexos y formularios que conforman su declaración,

- incluir todas las páginas de esos formularios y anexos cuando realice la presentación,

- presentar únicamente los formularios y anexos que se apliquen a su declaración de impuestos, y

- confirmar que completó todos los campos requeridos.

Si presenta su declaración de impuestos con páginas faltantes o sin haber completado campos, no la podremos procesar, y podrá quedar sujeto a sanciones e intereses.

Ingresar importes redondeados al dólar más cercano

Al ingresar importes en su declaración de impuestos, ingrese solamente importes redondeados al dólar más cercano. Esto incluye importes en cualquier formulario de crédito, anexo u otro formulario que presente junto a su declaración de impuestos del Estado de Nueva York.

No ingrese ningún importe con centavos. Hay ceros preimpresos en ese casillero. En lugar de ello, redondee los centavos al dólar más cercano usando las siguientes reglas:

- Redondee hacia abajo cualquier cantidad inferior a 50 centavos. Por ejemplo, $1.39 pasa a ser $1.

- Redondee hacia arriba cualquier importe que sea de 50 centavos o más. Por ejemplo, $2.50 pasa a ser $3.

Palabras y frases comunes

Para mejorar la claridad, estas instrucciones podría usar abreviaturas comunes, que incluyen:

- EIC = crédito por ingreso del trabajo

- IRC = Código de Rentas Internas

- IRS = Servicio de Impuestos Internos

- MCTMT = Impuesto de Movilidad para el Transporte de Transeúntes en el Área Metropolitana

- NYS = Estado de Nueva York

- NYC = Ciudad de Nueva York

Online Services (Servicios en línea)

Cree una cuenta en Online Services e inicie sesión para:

- realizar pagos

- ver su historial de presentaciones y pagos

- recibir notificaciones por correo electrónico por reintegros, facturas y avisos

- registrarse para recibir comunicaciones electrónicas sobre reintegros, facturas y avisos

Puede acceder las 24 horas del día, los 7 días de la semana.

Para más información, consulte Servicios en línea o visite www.tax.ny.gov (busque: online).

Cómo completar los formularios

Mientras completa su formulario, siga estas pautas para evitar retrasos en el procesamiento:

- Utilice solamente tinta negra (ni de tinta roja o de otro color ni lápices) para completar todos los campos en letra de imprenta o en computadora (si está usando un formulario con espacios para completar).

- Si está ingresando una pérdida (un importe inferior a cero), coloque un signo menos inmediatamente a la izquierda del importe de la pérdida. No utilice paréntesis ni corchetes.

- Marque con una X para completar los casilleros según sea adecuado. No utilice una tilde. Mantenga sus X y numerales dentro de los casilleros.

- No escriba signos de dólares ni comas al ingresar importes o números.

Cómo obtener información para 1099-G

Si recibió un sobrepago del impuesto sobre el ingreso, incluido un reintegro de nosotros en 2024, quizás necesite información del Formulario 1099-G del Departamento de Impuestos, Statement for Recipients of State Income Tax Refunds (Declaración para Receptores de Reintegros del Impuesto sobre el Ingreso) para completar su declaración de impuestos federal. No enviamos este formulario. Para ver e imprimir una copia, consulte Get your 1099-G information online (Obtenga su información del formulario 1099-G en línea) o visite www.tax.ny.gov (busque: 1099-G).

Si recibió beneficios por desempleo en 2024, debe incluir la información del Formulario 1099-G del Departamento de Trabajo (Department of Labor, DOL), Statement for Recipients of Certain Government Payments (Declaración para Receptores de Ciertos Pagos del Gobierno), en sus declaraciones de impuestos federal y del Estado de Nueva York, si debe presentarlas.

- Para beneficios de compensación por desempleo o desempleo por pandemia, el DOL no le enviará el Formulario 1099-G. Para acceder a este formulario:

-

- Visite el sitio web del DOL, https://dol.ny.gov, y consulte 1099-G Tax Form: Information you need for UI income tax filing (Formulario tributario 1099-G: información que necesita para la presentación de la declaración del impuesto sobre el ingreso UI).

- Inicie sesión en su cuenta de ID de NY.gov.

- Seleccione "Unemployment Services" (Servicios por desempleo) y View/Print 1099-G (Ver/Imprimir el Formulario 1099-G).

- Para beneficios del Fondo de Trabajadores Excluidos (Excluded Workers Fund, EWF), el DOL le enviará el Formulario 1099-G por correo. Visite el sitio web del DOL, https://dol.ny.gov.

Residentes del Estado de Nueva York durante todo el año: ¿Quién debe realizar la presentación?

Debe presentar una declaración de impuestos de residente del Estado de Nueva York si cumple con cualquiera de las siguientes condiciones:

- Debe presentar una declaración de impuestos federal.

- No tenía que presentar una declaración de impuestos federal pero su ingreso bruto federal ajustado para 2024 más las adiciones de Nueva York fueron más de $4,000 ($3,100 si es soltero y se le puede reclamar como dependiente en la declaración de impuestos federal de otro contribuyente).

- Desea reclamar un reintegro de cualquier impuesto sobre el ingreso del Estado de Nueva York, la Ciudad de Nueva York o Yonkers que se retuvo de su paga o de los pagos de su beneficio del seguro por desempleo.

- Desea reclamar cualquier crédito reembolsable o remanente.

Si fue residente del Estado de Nueva York solamente por parte del año, no presente el Formulario IT-201. Si se mudó al Estado de Nueva York en cualquier día que no sea el 1 de enero, o se mudó del Estado de Nueva York en cualquier día que no sea el 31 de diciembre, consulte No residentes de Nueva York y residentes durante parte de un año.

Notas adicionales para todos los declarantes

- ¿Tiene que presentar otros formularios? Consulte Full-year resident forms (Formularios para residentes durante todo el año) o visite www.tax.ny.gov (Busque: full).

- ¿Desea reclamar un crédito fiscal? Consulte Income tax credits (Créditos del impuesto sobre el ingreso) para averiguar sobre créditos reembolsables y no reembolsables para los que podría calificar o visite www.tax.ny.gov (Busque: credits).

- ¿Su hijo tiene ingresos de inversión superiores a los $2,600? Sería ventajoso para usted presentar una declaración de impuestos en el Estado de Nueva York para su hijo para declarar los ingresos de inversión de su hijo, ya que los primeros $3,100 de esos ingresos no son imponibles en Nueva York. Cuando presente su declaración de impuestos federal, declare los ingresos de inversión de su hijo en el Formulario federal 8615 (en lugar del Formulario federal 8814). Si presenta el Formulario 8814, el importe de los ingresos de inversión de su hijo que supere los $2,600 y que estaba incluido en sus ingresos brutos federales se incluirá en su declaración de impuestos del Estado de Nueva York y se le aplicarán impuestos a su tasa.

- ¿Presentó el Formulario federal 1040-SR, U.S. Tax Return for Seniors (Declaración de impuestos de EE. UU. para personas mayores)? Mientras revisa sus formularios e instrucciones del impuesto sobre el ingreso del Estado de Nueva York, lea cualquier referencia al Formulario federal 1040 y sus anexos como referencia al Formulario federal 1040-SR.

No residentes de Nueva York y residentes durante parte de un año

Si no fue residente del Estado de Nueva York, o si fue residente durante parte del año, y recibió ingresos de fuentes de Nueva York en 2024, debe presentar el Formulario IT-203, Nonresident and Part-Year Resident Income Tax Return (Declaración del impuesto sobre el ingreso para no residentes y residentes durante parte del año). Para más información sobre residencia, consulte Am I considered a New York State resident for income tax purposes? (¿Se considera que soy residente del Estado de Nueva York para fines del impuesto sobre el ingreso?) o visite www.tax.ny.gov (busque: resident).

Se requieren declaraciones de impuestos por separado para algunos contribuyentes casados que presentan una declaración de impuestos federal conjunta.

Si uno de ustedes era residente del Estado de Nueva York y el otro no era residente, o fue residente durante parte del año, cada uno debe presentar una declaración de impuestos de Nueva York por separado. El residente debe usar el Formulario IT-201. El no residente o residente durante parte del año, si se requiere que presente una declaración de impuestos del Estado de Nueva York, debe usar el Formulario IT-203. Sin embargo, si ambos deciden presentar una declaración de impuestos del Estado de Nueva York conjunta, utilicen el Formulario IT-201 y se aplicarán impuestos a los ingresos de ambos cónyuges como residentes durante todo el año del Estado de Nueva York.

Presentación de información para parejas casadas del mismo sexo

Las parejas casadas del mismo sexo tienen los mismos beneficios y requisitos tributarios del estado que las parejas casadas de distinto sexo que presentan y pagan una declaración del impuesto sobre el ingreso personal en el Estado de Nueva York. Además, como resultado de la decisión de la Corte Suprema en United States v. Windsor y la Resolución sobre Ingresos 2013-17 del IRS, para fines de impuestos federales, el IRS reconocerá un matrimonio de una pareja del mismo sexo que sea un matrimonio legal conforme a las leyes de la jurisdicción (ya sea doméstica o extranjera) en donde se realizó el matrimonio. Por lo tanto, debe determinar su estado civil para efectos de declaración utilizando las reglas generales de estado civil para efectos de declaración para parejas casadas (consulte el Punto A bajo el Paso 2, seleccione su estado civil para efectos de declaración y complete los puntos B a H).

El término cónyuge debe leerse como si fuera de género neutro e incluye a una persona en un matrimonio con un cónyuge del mismo sexo. El término matrimonio incluye un matrimonio entre cónyuges del mismo sexo.

Información sobre la presentación de declaraciones para miembros del servicio militar y sus cónyuges

Ley de Ayuda Civil para Miembros de las Fuerzas Armadas (SCRA): el estado de Nueva York se ajusta a la SCRA. Por lo tanto, para cualquier año tributario del matrimonio, un miembro de las fuerzas armadas y su cónyuge pueden optar por usar, para fines de tributación, cualquiera de los siguientes (independientemente de la fecha en que se casaron):

- La residencia o domicilio del miembro de las Fuerzas Armadas.

- La residencia o domicilio del cónyuge.

- El lugar de destino permanente del miembro de las Fuerzas Armadas.

Nota: Para hacer una elección como se describe anteriormente, consulte el Punto F, Códigos M4 a M9.

Paso 1: Complete la sección de información del contribuyente

Nombre y dirección

Escriba lo siguiente en los espacios brindados:

- Nombre: Su primer nombre, inicial del segundo nombre y apellido. Si está casado y presentando una declaración conjunta, ingrese los nombres de ambos cónyuges.

- Dirección postal: Su dirección postal (donde quiere recibir su correo) puede ser la misma que su dirección residencial permanente (donde vive realmente) o puede ser diferente. Ingrese su dirección postal actual donde quiere que le enviemos su reintegro, si lo solicita, y cualquier correspondencia relacionada con su declaración de impuestos. Apartado postal o dirección de calle, ciudad, estado, código postal y país.

Nota: No abrevie el nombre del país.

Direcciones en el extranjero

Ingrese la información en el siguiente orden:

- ciudad,

- abreviatura de la provincia o el estado,

- código postal (siga las costumbres del país), y

- país (no abrevie el nombre del país).

Dirección residencial permanente del contribuyente

- Si su dirección postal es distinta de su dirección residencial permanente (por ejemplo, si usa un apartado postal), ingrese su dirección residencial permanente. Su dirección residencial permanente es la dirección de la vivienda en el Estado de Nueva York donde vivió realmente al 31 de diciembre de 2024, independientemente de si usted o su cónyuge la alquilaban.

- Si utiliza a un preparador pago y utiliza la dirección del preparador como su dirección postal, ingrese la dirección de su vivienda permanente en el espacio proporcionado.

- Si es un residente permanente de un geriátrico, ingrese la dirección del geriátrico.

- Si es miembro de las fuerzas armadas y su vivienda permanente estaba en el Estado de Nueva York cuando se inscribió en las fuerzas armadas, ingrese su dirección residencial permanente en Nueva York independientemente de dónde esté su puesto.

- Si está casado y mantienen residencias separadas en el Estado de Nueva York y están presentando declaraciones de impuestos del Estado de Nueva York por separado, ingrese la dirección de su propia residencia como su dirección residencial permanente.

- Si se mudó después del 31 de diciembre de 2024, ingrese su dirección residencial permanente al 31 de diciembre de 2024, no su dirección residencial actual. Ingrese su nueva dirección residencial en el área de dirección postal si quiere que su reintegro y otra correspondencia le sean enviados allí.

Fechas de nacimiento y números del Seguro Social

Ingrese su fecha de nacimiento y su número del Seguro Social completo, y los de su cónyuge (si aplica).

Condado de residencia en el Estado de Nueva York

Ingrese el condado del Estado de Nueva York en el que vivía al 31 de diciembre de 2024. Si vivía en la Ciudad de Nueva York, use uno de los siguientes nombres de condado:

| Si vivía en | ingrese |

|---|---|

| Bronx | Bronx |

| Brooklyn | Kings |

| Manhattan | New York |

| Queens | Queens |

| Staten Island | Richmond |

Nombre del distrito escolar y número de código

Ingrese el nombre y el número de código del distrito escolar donde vive. Para ver una lista detallada de los nombres de distritos escolares y números de código por condado, consulte School district codes o visite www.tax.ny.gov (busque: school district). Este es el distrito escolar público donde usted residía el 31 de diciembre de 2024. Puede que no sea el mismo distrito donde sus hijos asisten a la escuela. Si es un residente de la Ciudad de Nueva York, busque su condado individual.

Debe ingresar el nombre y código de su distrito escolar incluso si:

- estuvo ausente del distrito escolar temporalmente,

- la escuela a la que asistieron sus hijos no estaba en su distrito escolar, o

- no tenía hijos que fueran a la escuela.

Información sobre un fallecido

- Si el contribuyente cuyo nombre aparece primero en la declaración de impuestos falleció después del 31 de diciembre de 2023, y antes de que presentara su declaración de impuestos, ingrese la fecha de defunción en el casillero marcado Taxpayer’s date of death (Fecha de defunción del contribuyente) en formato mes, día, año (cuatro dígitos).

- Si el contribuyente cuyo nombre aparece segundo falleció después del 31 de diciembre de 2023, y antes de que presentara su declaración de impuestos, ingrese la fecha de defunción en el casillero marcado Spouse's date of death (Fecha de defunción del cónyuge).

Para más información, consulte Contribuyentes fallecidos.

Además, debe ingresar la información adecuada en el Punto G si califica para una extensión de 90 días para presentar su declaración de impuestos porque su cónyuge falleció dentro de los 30 días anteriores a la fecha límite para presentar su declaración de impuestos. Para más información, consulte Cuándo realizar su presentación/fechas importantes.

Paso 2: Seleccione su estado civil para efectos de declaración y complete los puntos B a H

Punto A

En la mayoría de los casos, debe usar el mismo estado civil para efectos de declaración que utilizó en su declaración de impuestos federal. Si no tuvo que presentar una declaración de impuestos federal, utilice el estado civil para efectos de declaración que hubiera usado si la hubiera presentado.

Excepciones

Las únicas excepciones son para ciertas parejas casadas que presentan una declaración de impuestos federal conjunta en las siguientes situaciones:

- Uno de los cónyuges es residente del Estado de Nueva York y el otro no, o es residente durante parte del año. En este caso, deben:

- presentar declaraciones de impuestos de Nueva York por separado usando el estado civil para efectos de declaración ③; o

- realizar una presentación conjunta, como si los dos fueran residentes del Estado de Nueva York, usando el estado civil para efectos de declaración ②.

- No pueden presentar una declaración de impuestos de Nueva York conjunta porque:

- se desconoce la dirección o el paradero de su cónyuge, y

- puede demostrar que se ha realizad o un esfuerzo razonable por encontrar a su cónyuge, y

- existe buena causa para no haber presentado una declaración de impuestos conjunta de Nueva York.

En este caso, puede presentar una declaración de impuestos de Nueva York por separado usando el estado civil para efectos de declaración ③.

- No pueden presentar una declaración de impuestos de Nueva York conjunta porque:

- su cónyuge se niega a firmar una declaración de impuestos conjunta de Nueva York; y

- se han hecho esfuerzos razonables para que su cónyuge firme una declaración de impuestos conjunta; y

- existen pruebas objetivas de que está alienado de su cónyuge, por ejemplo:

- orden de protección judicial;

- separación legal bajo un decreto de divorcio o mantenimiento separado; o

- vida separada durante los doce meses inmediatamente anteriores a la solicitud para presentar una declaración de impuestos por separado, o comienzo de una acción de divorcio o de ciertos procesos ante un tribunal de familia; y

- existe buena causa para no haber presentado una declaración de impuestos conjunta de Nueva York.

En este caso, puede presentar una declaración de impuestos de Nueva York por separado usando el estado civil para efectos de declaración ③.

Punto B

Si desglosó sus deducciones en la declaración del impuesto sobre el ingreso federal de 2024, marque con una X el casillero Yes (Sí). Si declaró la deducción estándar en su declaración de impuestos federal, marque con una X el casillero No.

Punto C

Si se lo puede declarar como un dependiente en la declaración de impuestos federal de otro contribuyente, debe marcar con una X el casillero Yes (Sí). Debe marcar el casillero Yes (Sí) incluso si el otro contribuyente no lo declaró como dependiente. Por ejemplo, si otro contribuyente tenía derecho a declararlo como dependiente en su declaración de impuestos federal, pero decidió no hacerlo para que usted pudiera reclamar el crédito federal de educación, debe marcar el casillero Yes (Sí).

Punto D1

Si marcó Yes (Sí) en el Anexo B federal (Formulario 1040), Interest and Ordinary Dividends (Intereses y dividendos ordinarios), Parte III, marque con una X el casillero Yes (Sí).

Punto D2

Todas las personas que presenten el formulario IT-201 deben completar el punto D2.

Si usted o su cónyuge (si están casados y presentando una declaración conjunta) mantuvieron o tuvieron uso de un apartamento o vivienda en Yonkers durante cualquier parte de 2024 (independientemente de si usaron personalmente o no esa vivienda durante cualquier parte del año), debe marcar con una X el casillero Yes (Sí) en la línea D2(1). Ingrese en el casillero aplicable la cantidad de meses que usted y su cónyuge (si están presentando una declaración de impuestos conjunta) vivieron en Yonkers durante 2024.

Vivienda incluye una casa, apartamento, cooperativa o cualquier otro tipo de vivienda apta para su uso durante todo el año, que usted o su cónyuge mantienen o pagan, o que es mantenido para uso primario por su parte por otra persona, familiar o empleador.

Ejemplo: La Compañía A alquila un apartamento en Yonkers para el uso de uno de los funcionarios de la compañía, y el apartamento está principalmente a disposición de esa persona. Se considera que esa persona está manteniendo una vivienda en Yonkers, incluso si otras personas podrían usar el apartamento ocasionalmente.

Notas:

- Si marcó el casillero Yes (Sí) en la línea D2(1), quizás se le considere residente o residente durante parte del año para fines del impuesto sobre el ingreso de Yonkers. La determinación de residencia está basada en los hechos y las circunstancias de su propia situación. Consulte Income tax definitions (Definiciones del impuesto sobre el ingreso) o visite nuestro sitio web en www.tax.ny.gov (busque: resident). Si cumple con la definición de residente o residente durante parte del año de Yonkers, consulte las instrucciones para línea-55: Sobrecargo del impuesto sobre el ingreso para residentes de Yonkers, o la línea 57: Sobrecargo del impuesto sobre el ingreso para residentes de Yonkers durante parte del año.

- Si marcó el casillero Yes (Sí) en la línea D2(4), podría estar sujeto al impuesto sobre el ingreso para no residentes de Yonkers. Consulte las instrucciones para la línea 56: Impuesto sobre el ingreso para no residentes de Yonkers.

Punto E

Si es un residente de la Ciudad de Nueva York (esto incluye el Bronx, Brooklyn, Manhattan, Queens y Staten Island) durante el año completo, deje el punto E en blanco.

Todas las demás personas que presenten el formulario IT-201 deben completar el punto E.

Si usted o su cónyuge (si están casados y presentando una declaración conjunta) mantuvieron o tuvieron uso de un apartamento o vivienda en la Ciudad de Nueva York durante cualquier parte de 2024 (independientemente de si usaron personalmente o no esa vivienda durante cualquier parte del año), debe marcar con una X el casillero Yes (Sí) en la línea E(1) e ingresar la cantidad de días que estuvo (o estuvieron) en la Ciudad de Nueva York, incluso por motivos personales, en la línea E(2).

Si está casado y presentando una declaración conjunta, y ambos cónyuges pasaron días en la ciudad de Nueva York, ingrese el número de días más alto en la línea E(2).

No cuente los días que viajó por la Ciudad de Nueva York para usar un transporte común, como un avión, tren o autobús.

Vivienda incluye una casa, apartamento, cooperativa o cualquier otro tipo de vivienda apta para su uso durante todo el año, que usted o su cónyuge mantienen o pagan, o que es mantenido para uso primario por su parte por otra persona, familiar o empleador.

Ejemplo: La Compañía A alquila un apartamento en la Ciudad de Nueva York para el uso de uno de los funcionarios de la compañía, y el apartamento está principalmente a disposición de esa persona. Se considera que esa persona está manteniendo una vivienda en la Ciudad de Nueva York, incluso si otras personas podrían usar el apartamento ocasionalmente.

Nota: Si marcó el casillero Yes (Sí) en la línea E(1) y pasó 184 días o más (cualquier parte de un día es un día para estos fines) en la Ciudad de Nueva York, se lo puede considerar un residente para fines de impuesto sobre el ingreso de la Ciudad de Nueva York. La determinación de residencia está basada en los hechos y las circunstancias de su propia situación. Consulte las definiciones de residente, no residente y residente durante parte del año en estas instrucciones. Si cumple con la definición, complete las líneas de impuestos y créditos para residentes de la Ciudad de Nueva York (líneas 47 a 53, 64 y 69 a 70) en el Formulario IT-201.

Punto F

Solo residentes de la Ciudad de Nueva York y residentes durante parte del año: Ingrese en el casillero aplicable la cantidad de meses que usted y su cónyuge (si están presentando una declaración de impuestos conjunta) vivieron en la Ciudad de Nueva York durante 2024. Necesitamos esta información para verificar su crédito tributario de la Ciudad de Nueva York por educación.

Todos los demás contribuyentes: Deje el Punto F en blanco.

Punto G

Si califica para una o más de las condiciones especiales a continuación, ingrese el código de dos caracteres especificado.

Código A6, intereses de Bonos Build America

Ingrese este código si incluyó intereses de Bonos Build America en su ingreso bruto federal ajustado. Para más información, consulte TSB-M-10(4)I, Treatment of Interest Income from Build America Bonds (Tratamiento de ingresos por intereses de Bonos Build America), o visite www.tax.ny.gov (busque: TSB-M-10(4)I).

Código C7, zona de combate

Ingrese este código si califica para una extensión de tiempo para presentar y pagar sus impuestos pagaderos en virtud de las disposiciones de zona de combate o alivio de operaciones de contingencia. Visite www.tax.ny.gov (busque: military).

Código D9, fallecimiento de un cónyuge

Ingrese este código si califica para una extensión automática de 90 días para presentar su declaración de impuestos porque su cónyuge falleció dentro de los 30 días anteriores a la fecha límite para presentar su declaración de impuestos.

Código K2, zona de combate, muerto en acción (killed in action, KIA)

Ingrese este código si está presentando una declaración de impuestos en representación de un miembro de las fuerzas armadas que falleció mientras servía en una zona de combate. Para obtener información sobre cómo presentar un reclamo para el perdón fiscal, visite www.tax.ny.gov (busque: military).

Código E3, fuera del país

Ingrese este código si califica para una extensión automática de dos meses para presentar su declaración de impuestos federal porque no se encuentra en el país. Para más información, consulte Cuándo realizar la presentación/fechas importantes.

Código E4, no ciudadanos no residentes

Ingrese este código si es un no ciudadano no residente de Estados Unidos para fines del impuesto sobre el ingreso y califica para presentar su declaración del impuesto sobre el ingreso federal el 16 de junio de 2025 o antes de esa fecha. La fecha límite de presentación para su declaración de impuestos del Estado de Nueva York también es el 16 de junio de 2025.

Código E5, extensión de tiempo para la presentación superior a seis meses

Ingrese este código si se aplica alguna de estas condiciones:

- Califica para una extensión de tiempo para la presentación superior a seis meses de conformidad con el sección 157.3(b)(1)(i) de la normativa de declaración del impuesto sobre el ingreso personal porque está fuera de los Estados Unidos y Puerto Rico. Debe presentar una copia de la carta que le envió al IRS para solicitar el tiempo adicional para presentar su declaración.

- Recibió una extensión federal para calificar para la exclusión de ingreso del trabajo federal para extranjeros o la exclusión o deducción de vivienda para extranjeros, o ambos. Presente una copia del Formulario 2350 federal aprobado, Application for Extension of Time to File U.S. Income Tax Return (Solicitud de extensión de tiempo para presentar la declaración del impuesto sobre el ingreso de EE. UU.).

Código 56, pérdidas a causa de arreglos de inversión fraudulentos tipo esquema Ponzi

Ingrese este código si tenía una inversión fraudulenta tipo esquema Ponzi y está declarando una deducción de pérdida por robo en el Estado de Nueva York (deducción desglosada) usando las reglas federales de puerto seguro. Además, presente una copia de la declaración que hizo de conformidad con el Procedimiento de Rentas federal 2009-20.

Código C2, solicitar un acuerdo de pago en cuotas

Ingrese este código si no puede pagar sus impuestos pagaderos por completo antes del 15 de abril de 2025 y le gustaría solicitar un acuerdo de pago en cuotas (installment payment agreement, IPA) No puede solicitar un IPA hasta que reciba una factura. Una vez que la recibe, siga las instrucciones de pago en la factura.

Seguirá acumulando sanciones e intereses (si corresponde) sobre cualquier saldo impago de impuestos pagaderos por la duración de su IPA. Para más información, consulte Installment payment agreement (IPA) (Acuerdo de pago en cuotas, IPA) o visite www.tax.ny.gov (busque: IPA).

Códigos M4 a M9, Ley de Ayuda Civil para Miembros de las Fuerzas Armadas

¿Está haciendo una elección en virtud de la Ley de Ayuda Civil para Miembros de las Fuerzas Armadas (Servicemembers Civil Relief Act) para seleccionar una residencia a efectos del Impuesto sobre el ingreso estatal? Si la respuesta es sí, introduzca los códigos correspondientes.

Código M4: Es miembro del servicio militar y elige usar su propio estado de residencia legal o domicilio para fines del impuesto sobre el ingreso estatal.

Código M5: Es miembro del servicio militar y elige usar el estado de residencia legal o domicilio de su cónyuge para fines del impuesto sobre el ingreso estatal sobre el ingreso.

Código M6: Es miembro del servicio militar y elige usar el estado donde se encuentra su lugar de destino permanente para fines del impuesto sobre el ingreso estatal.

Código M7: Es cónyuge civil de un miembro del servicio militar y elige usar su propio estado de residencia legal o domicilio para fines del impuesto sobre el ingreso estatal.

Código M8: Es cónyuge civil de un miembro del servicio militar y elige usar el estado de residencia legal o domicilio del miembro del servicio militar para fines del impuesto sobre el ingreso estatal.

Código M9: cónyuge civil de un miembro del servicio militar y elige usar el estado donde se encuentra el lugar de destino permanente del miembro del servicio militar para fines del impuesto sobre el ingreso estatal.

Para obtener más información, consulte Information for military personnel & veterans (Información para personal militar y veteranos) o visite www.tax.ny.gov (busque: military [militar]).

Punto H

Ingrese la información requerida para cada dependiente que declaró en el Formulario federal 1040. Además, ingrese la información requerida para cualquier dependiente que tenía derecho a declarar en su declaración de impuestos federal pero decidió no hacerlo (vea el Ejemplo a continuación). Si no tuvo que presentar una declaración de impuestos federal, ingrese la información requerida para cada dependiente que tendría derecho a declarar para fines del impuesto sobre el ingreso federal.

Ejemplo: Tenía derecho a declarar a su hijo como un dependiente en su declaración de impuestos federal pero decidió no hacerlo para permitirle reclamar un crédito federal de educación en su declaración de impuestos federal. Aún puede declararlo como dependiente en su declaración de impuestos del Estado de Nueva York.

Si tiene más de siete dependientes y está presentando una declaración de impuestos impresa, adjunte una hoja de papel por separado marcada Form IT-201: Item H continued (Formulario IT-201: Punto H, continuación) a su declaración de impuestos con:

- su nombre y número del Seguro Social en la parte superior, y

- la información requerida para cada dependiente adicional.

Nota: Si está casado y presentando una declaración de impuestos federal conjunta pero deben presentar declaraciones de impuestos separadas para el Estado de Nueva York, complete el punto H como si hubieran presentado declaraciones de impuestos federales separadas. Para más información sobre la presentación de declaraciones de impuestos por separado, consulte Estado civil para efectos de declaración en el paso 2 anterior.

Paso 3: Ingrese sus ingresos federales y ajustes

Líneas 1 a 19: Información de declaración del impuesto sobre el ingreso federal

El cálculo de su impuesto sobre el ingreso del Estado de Nueva York, la Ciudad de Nueva York y Yonkers está basado en la información que declaró en su declaración del impuesto sobre el ingreso federal, incluidos sus ingresos y ajustes federales a los ingresos. Si no presentó una declaración de impuestos federal, debe declarar los mismos ingresos y ajustes que hubiera declarado para fines del impuesto sobre el ingreso federal si hubiera presentado una declaración de impuestos federal.

El importe ingresado en la línea 1 (salario, sueldo, propinas, etc.) debe ser el mismo que el declarado en el Formulario 1040 federal, línea 1z.

Asegúrese de ingresar el total de sus otros ingresos en la línea 16 y el total de ajustes federales a los ingresos en la línea 18. Escriba cada tipo de ingreso y cada ajuste y su importe en las áreas Identify (Identificar) en las líneas 16 y 18. Si necesita más espacio, presente una lista en una hoja de papel por separado que muestre cada tipo de ingreso y cada ajuste y su importe.

Ingrese solamente importes redondeados al dólar más cercano en su declaración de impuestos de Nueva York.

No deje la línea 19 en blanco.

Paso 4: Calcule sus adiciones y sustracciones de Nueva York

Descripción general

El cálculo de su impuesto sobre el ingreso del Estado de Nueva York está basado en su ingreso bruto ajustado de Nueva York. Su ingreso bruto ajustado de Nueva York es un ingreso bruto federal ajustado después de ciertas adiciones de Nueva York y sustracciones de Nueva York (modificaciones).

El Estado de Nueva York aplica impuestos a ciertos ingresos a los que el gobierno federal no. Debe agregar estas adiciones de Nueva York a su ingreso bruto federal ajustado.

De manera similar, el Estado de Nueva York no aplica impuestos a ciertos ingresos a los que el gobierno federal sí. Debe restar estas sustracciones de Nueva York a su ingreso bruto federal ajustado. Lea más adelante y consulte el Formulario IT-225, New York State Modifications (Modificaciones del Estado de Nueva York), y sus instrucciones.

Socios y accionistas de corporaciones S

Si tiene ingresos de una asociación o una corporación S, incluya los ajustes de Nueva York que se apliquen a esos ingresos. La entidad debe brindarle esta información. Para información importante acerca de estas modificaciones, consulte las instrucciones para el Formulario IT-225.

Si tiene alguna de las modificaciones por suma o resta en la tabla a continuación, con respecto a sus ingresos por asociación o corporación S, incluya el importe en la línea correspondiente del Formulario IT-201.

| Código de modificación | Descripción | Número de línea |

|---|---|---|

| EA-113 | Ingresos de intereses por bonos y obligaciones estatales y locales | 20 |

| ES-125 | Ingresos de intereses por bonos del gobierno de EE. UU. | 28 |

Para todas las demás adiciones y sustracciones relacionadas con sus ingresos de una asociación o corporación S, complete el Formulario IT-225.

Beneficiarios (patrimonio y fideicomisos)

Si tiene ingresos de un acervo hereditario (patrimonio) o fideicomiso, cualquier ajuste de Nueva York que se aplique a esos ingresos, así como también adiciones o sustracciones a las deducciones federales desglosadas, se mostrará en su parte de un único ajuste fiduciario.

- Si el ajuste es una suma neta, ingrese el importe y el número de modificación de suma EA-901 en la línea 5 del Formulario IT-225.

- Si el ajuste es una resta neta, ingrese el importe y el número de modificación de resta ES-901 en la línea 14 del Formulario IT-225.

Cuando haya completado el Formulario IT-225, transfiera los importes al Formulario IT-201 siguiendo las instrucciones del Formulario IT-225.

Si presentó un Formulario 4970 federal, Tax on Accumulation Distribution of Trusts (Impuesto sobre la distribución de acumulación de fideicomisos):

- no incluya los ingresos que indicó en la línea 1 del Formulario 4970 en la línea 11 del Formulario IT-201, porque el IRC considera que la distribución es parte de los ingresos brutos federales.

- sí incluya en la línea 5 de su Formulario IT-225 el importe de los ingresos que declaró en el Formulario 4970, línea 1, después de restar cualquier ingreso de intereses por bonos y obligaciones estatales y locales del Estado de Nueva York y sus gobiernos locales que incluyó en el Formulario 4970, línea 5. Consulte el número de modificación de suma A-114 en las instrucciones para el Formulario IT-225.

Adiciones de Nueva York

Línea 20: Ingresos de intereses por bonos y obligaciones estatales y locales

¿Tiene un ingreso de intereses por bonos y obligaciones estatales y locales de estados que no sean el Estado de Nueva York o sus gobiernos locales?

- Si la respuesta es No, diríjase a la línea 21.

- Si la respuesta es Sí, ingrese estos ingresos de intereses que recibió o que se le acreditaron durante 2024 que no se incluyeron en su ingreso bruto federal ajustado. Esto incluye ingresos de intereses por:

- bonos estatales y locales,

- ingresos de intereses y dividendos de fondos mutuos exentos de impuestos, y

- fondos del mercado de dinero exentos de impuestos que invierten en obligaciones de estados que no sean Nueva York.

Si compró un bono entre fechas de intereses, incluya el importe de intereses recibidos durante el año, luego de restar los intereses acumulados del vendedor (el importe acumulado a partir de la fecha de interés anterior a su compra hasta la fecha en que compró el bono). Debería haber recibido esta información cuando compró el bono.

Si vendió un bono entre fechas de intereses, incluya el importe de intereses recibidos durante el año, más el importe de intereses acumulados (el importe acumulado a partir de la fecha de interés anterior a que vendiera el bono hasta la fecha en que vendió el bono). Debería haber recibido esta información cuando vendió el bono.

A los fines de esta suma, no se permite la amortización de las primas de los bonos como compensación directa a los ingresos de intereses. Debe declararla:

- como una modificación de resta en el Formulario IT-225, si la prima del bono es atribuible a un comercio o negocio, o

- como un ajuste de suma de deducción desglosada en el Formulario IT-196, línea 44, si la prima del bono no es atribuible a un comercio o negocio, pero solo si realiza el desglose.

Línea 21: Aportes para el retiro de empleados públicos 414(h)

¿Es un empleado público del Estado de Nueva York o sus gobiernos locales?

- Si la respuesta es No, diríjase a la línea 22.

- Si la respuesta es Sí, ingrese el importe de los aportes para retiro 414(h), si aparecen en algún recibo de sueldo e impuestos, Formulario federal W-2, si usted es:

- un miembro del Estado de Nueva York y Sistemas de Retiro Locales, que incluyen el Sistema de Retiro de Empleados del Estado de Nueva York y el Sistema de Retiro para Policías y Bomberos del Estado de Nueva York;

- un miembro del Sistema de Retiro para Docentes del Estado de Nueva York;

- un empleado de la Universidad del Estado o la Ciudad de Nueva York que pertenece al Programa Opcional de Retiro;

- un miembro del Sistema de Retiro de Empleados de la Ciudad de Nueva York, el Sistema de Retiro de Docentes de la Ciudad de Nueva York, y el Sistema de Retiro de la Junta de Educación de la Ciudad de Nueva York, el Fondo de Pensión Policial de la Ciudad de Nueva York, o el Fondo de Pensión del Departamento de Bomberos de la Ciudad de Nueva York; o

- un miembro del Plan de Pensión de la Autoridad Operativa de Transporte Público Terrestre de Manhattan y Bronx (Manhattan and Bronx Surface Transit Operating Authority, MABSTOA).

No ingrese aportes a un arreglo diferido conforme a la sección 401(k), anualidad conforme a la sección 403(b) o plan de compensación diferida conforme la sección 457.

Línea 22: Distribuciones del programa de ahorros para estudios universitarios 529 de Nueva York

¿Realizó un retiro no calificado durante 2024 de una cuenta establecida conforme al programa de ahorros para estudios universitarios 529 de Nueva York?

- Si la respuesta es No, diríjase a la línea 23.

- Si la respuesta es Sí, la extracción es una extracción que no califica y debe completar la planilla que sigue.

Un retiro del programa de ahorros para estudios universitarios 529 de Nueva York se considera no calificado a menos que se utilice:

- para pagar los gastos calificados de educación superior del beneficiario designado (incluso si el monto retirado se reinvierte en el programa de ahorros para la universidad de Nueva York dentro del período de reinversión de 60 días del IRC);

- para pagar el capital e intereses de cualquier préstamo educativo calificado [según se define en la sección 221(d) del IRC] del beneficiario designado o de un hermano del beneficiario designado a partir del 5 de septiembre de 2024;

- para realizar una reinversión a una cuenta IRA Roth, según lo dispuesto en la sección 529(c)(3)(E) del IRC, a partir del 5 de septiembre de 2024;

- para cualquier propósito, siempre que el retiro se deba al fallecimiento o discapacidad del beneficiario designado; o

- para realizar una reinversión de parte o la totalidad de sus activos, ya sean contribuciones o ingresos, a un programa calificado de Lograr una Mejor Experiencia de Vida (ABLE).

Nota: Las transferencias entre cuentas de familiares que no se desembolsen en efectivo o en especie dentro del programa de Nueva York no se consideran distribuciones y, por lo tanto, no se requiere que vuelvan a sumarse como extracciones no calificadas.

Los retiros no calificados del programa de ahorro para estudios universitarios 529 de Nueva York incluyen, entre otros:

- La transferencia a un programa de otro estado (ya sea para el mismo beneficiario o para beneficio de otro familiar).

- Cualquier retiro utilizado para pagar la matrícula relacionada con la inscripción o asistencia a escuelas primarias o secundarias públicas, privadas o religiosas, ya que la educación superior generalmente se refiere a instituciones educativas postsecundarias públicas o privadas, sin fines de lucro o privadas, dentro o fuera del estado de Nueva York.

- Cualquier retiro utilizado para pagar el capital o los intereses de cualquier préstamo educativo calificado [según se define en la sección 221(d) del Código de Rentas Internas] del beneficiario designado o de un hermano del beneficiario designado antes del 5 de septiembre de 2024.

- Cualquier retiro utilizado para realizar una transferencia a una cuenta IRA Roth, según lo dispuesto en la sección 529(c)(3)(E) del Código de Rentas Internas antes del 5 de septiembre de 2024.

Nota: Antes de completar esta planilla, primero debe calcular su resta de la línea 30 del Formulario IT-201, para el programa de ahorros para estudios universitarios 529 de Nueva York para 2024.

Guarde esta planilla con su copia de su declaración de impuestos.

Línea 23: Otras adiciones

Use esta línea para informar otras adiciones que no están indicadas específicamente en el Formulario IT-201.

Ingrese en la línea 23 el importe del Formulario IT-225, línea 9. Presente el Formulario IT-225 junto con su declaración de impuestos.

Sustracciones de Nueva York

Línea 26: Pensiones del Estado de Nueva York y gobiernos locales y el gobierno federal

¿Recibió una pensión u otra distribución de un plan de pensión del Estado de Nueva York o el gobierno local o plan de pensión del gobierno federal que estuvo incluida en su ingreso bruto federal ajustado?

- Si la respuesta es No, diríjase a la línea 27.

- Si la respuesta es Sí, ingrese el importe de cualquier pensión que haya recibido–o cualquier distribución que se le haya realizado de un plan de pensión que representa un retorno de aportes en un año anterior a su retiro–como funcionario, empleado o beneficiario de un funcionario o empleado de cualquiera de los siguientes:

- el Estado de Nueva York, incluida la Universidad del Estado y de la Ciudad de Nueva York y empleados del Departamento de Educación del Estado de Nueva York (NYS Education Department) que pertenecen al Programa Opcional de Retiro.

Los miembros del Programa Opcional de Retiro solamente pueden restar esa parte atribuible al empleo con la Universidad del Estado o la Ciudad de Nueva York o el Departamento de Educación del Estado de Nueva York - Ciertas autoridades públicas, incluidas:

- Metropolitan Transit Authority (MTA) Police 20-Year Retirement Program;

- Manhattan and Bronx Surface Transit Operating Authority (MABSTOA); and

- Long Island Railroad Company.

- Gobiernos locales dentro del estado (para más detalles, consulte la Publication 36, (Publicación 36), General Information for Senior Citizens and Retired Persons) (Información general para ciudadanos mayores y personas retiradas)

- Los Estados Unidos, sus territorios, posesiones (o sus subdivisiones políticas) o cualquier agencia u organismo de los Estados Unidos (incluidas las fuerzas armadas), el Distrito de Columbia.

- el Estado de Nueva York, incluida la Universidad del Estado y de la Ciudad de Nueva York y empleados del Departamento de Educación del Estado de Nueva York (NYS Education Department) que pertenecen al Programa Opcional de Retiro.

No puede restar lo siguiente:

- Pagos de pensión o retornos de aportes que eran atribuibles a su empleo por parte de un empleador que no fuera un empleador público de Nueva York, como una universidad privada, y cualquier parte atribuible a aportes que realizó a un plan de anualidades complementario financiado a través de un programa de reducción salarial.

- Planes de compensación diferida y distribuciones periódicas del gobierno (sección 457 del IRC).

Sin embargo, estos pagos y distribuciones podrían calificar para la exclusión de ingresos de pensión y anualidad descritos en las instrucciones de la línea 29.

Cónyuges que no son empleados

Puede incluir distribuciones que recibió de un plan de pensión local o del Estado de Nueva York o de un plan de pensión del gobierno federal como cónyuge que no es empleado, de conformidad con una orden calificada de relaciones domésticas (qualified domestic relations order, QDRO) emitida por un tribunal que cumpla con los criterios de la sección 414(p)(1)(A) o de conformidad con una orden de relaciones domésticas (domestic relations order, DRO) emitida por un tribunal de Nueva York. Consulte la Publication 36 (Publicación 36).

Línea 28: Ingresos de intereses por bonos del gobierno de EE. UU.

¿Incluyó ingresos de intereses por bonos del gobierno de EE. UU. u otras obligaciones del gobierno de EE. UU. en las líneas 2, 6 u 11?

- Si la respuesta es No, diríjase a la línea 29.

- Si la respuesta es Sí, ingrese el importe de los ingresos de intereses que obtuvo de bonos u otras obligaciones del gobierno de EE. UU.

Los dividendos que recibió de una compañía de inversiones (fondo mutuo) que invierte en obligaciones del gobierno de EE. UU. y cumplen con el requisito del 50% de activos cada trimestre califican para esta resta. La parte de los dividendos que califican que se pueden restar está basada en la parte de los ingresos imponibles recibidas por el fondo mutuo que se deriva de las obligaciones federales.

Comuníquese con el fondo mutuo para recibir información adicional relativa al cumplimiento del requisito del 50% de activos y calcular su resta permisible (si la hubiera).

Si incluye un importe en la línea 28 de más de una línea en el Formulario IT-201, presente un anexo en una hoja de papel por separado que muestre el desglose de cada línea.

No enumere el mismo interés más de una vez en las líneas 28 y 31; consulte las instrucciones para el Formulario IT-225, números de modificación de resta S-121 y S-123.

Línea 29: Exclusión de ingresos por pensión y anualidad

¿Ingresó un monto de ingresos por pensión o anualidad, o ambos (generalmente reportados en las líneas 9 o 10) que no provenía de un plan de pensión del Estado de Nueva York o gobierno local, o de un plan de pensión del gobierno federal?

- Si la respuesta es No, diríjase a la línea 30.

- Si la respuesta es Sí, y tenía 59 años y medio antes del 1 de enero de 2024, ingrese el ingreso por pensión y anualidad que califica incluido en su ingreso bruto federal ajustado de 2023, pero no más de $20,000.

Si cumplió los 59 años y medio en 2024, ingrese únicamente el importe que recibió después de cumplirlos, pero no más de $20,000. Si recibió un ingreso por pensión y anualidad y está casado, o recibió un ingreso por pensión y anualidad como beneficiario, consulte Contribuyentes casados o Beneficiarios.

límite de $20,000: No puede recibir una exclusión de ingresos por pensión y anualidad que supere los $20,000, independientemente de la fuente de ingresos.

Los ingresos de pensión y anualidad que califican incluyen lo siguiente:

- pagos periódicos de servicios que prestó como empleado antes de retirarse

- pagos periódicos y de suma única de una IRA, pero no pagos derivados de aportes realizados después de su retiro

- planes de compensación diferida y distribuciones periódicas del gobierno (sección 457 del IRC)

- distribuciones periódicas de un contrato de anualidad [sección 403(b) del IRC] comprado por un empleador para un empleado, y el empleador es una corporación, caja comunitaria, fondo, fundación o escuela pública

- pagos periódicos de un plan HR-10 (Keogh), pero no pagos derivados de aportes realizados después de su retiro

- pagos únicos de un plan HR-10 (Keogh), pero solo si no se utiliza el Formulario 4972 federal. No incluya esa parte de su pago que estuvo derivada de aportes realizados después de que se retiró

- distribuciones periódicas de beneficios de un plan de cafetería (sección 125 del IRC) o un plan de bonificación de acciones o ganancias compartidas diferido o en efectivo [sección 401(k) del IRC], pero no distribuciones derivadas de aportes realizados después de su retiro

Los ingresos de pensión y anualidad que califican no incluyen:

- Las distribuciones que recibió como cónyuge que no es empleado, de conformidad con una orden calificada de relaciones domésticas (qualified domestic relations order, QDRO) emitida por un tribunal que cumpla con los criterios la sección 414(p)(1)(A) o de conformidad con una orden de relaciones domésticas (domestic relations order, DRO) emitida por un tribunal de Nueva York. Para más información, consulte la Publication 36 (Publicación 36).

- Las distribuciones que recibió como resultado de un contrato de anualidad comprado con sus propios fondos de una compañía de seguros u otra institución financiera. Los pagos son atribuibles a pagos de la prima que realizó usando sus propios fondos y no son atribuibles a servicios personales que usted prestó. Para más información, consulte la Publication 36 (Publicación 36).

Contribuyentes casados

Si los dos califican, usted y su cónyuge pueden restar hasta $20,000 cada uno de su propio ingreso por pensión y anualidad. Sin embargo, ninguno de los dos puede reclamar ninguna parte sin usar de la exclusión de su cónyuge.

Ejemplo: Chris y Pat, ambos de 62 años, incluyeron un ingreso total por pensión y anualidad de $45,000 en su ingreso bruto federal ajustado en su declaración de impuestos federal conjunta. Chris recibió pagos de pensión y anualidad que califican por un total de $30,000 y Pat recibió pagos que califican por un total de $15,000. Están presentando una declaración del impuesto sobre el ingreso personal conjunta para residentes del Estado de Nueva York. Chris puede declarar la exclusión máxima de ingresos por pensión y anualidad de $20,000 y Pat puede declarar una exclusión de $15,000 para una exclusión de ingresos por pensión y anualidad total de $35,000.

Beneficiarios

Si recibió el ingreso por pensión y anualidad de un fallecido, puede realizar esta resta si el fallecido hubiera tenido derecho a ella, en caso de haber seguido con vida, independientemente de la edad que usted tenga. Si el fallecido hubiera cumplido 59 años y medio en 2024, ingrese solamente el importe recibido después de la fecha en que los hubiera cumplido, pero no más de $20,000.

Si alguna parte de esta exclusión se restó en la declaración del impuesto sobre el ingreso personal del fallecido, primero debe reducir el importe que es elegible para declarar por la misma cantidad restada en la declaración de impuestos del fallecido. La exclusión de ingresos por pensión y anualidad total declarada por el fallecido y los beneficiarios del fallecido no pueden superar los $20,000.

Si el fallecido tiene más de un beneficiario, la exclusión de ingresos por pensión y anualidad de $20,000 del fallecido deben asignarse entre los beneficiarios. La parte que le corresponde a cada beneficiario de la exclusión de $20,000 se determina multiplicando $20,000 por una fracción cuyo numerador es el valor de las pensiones y anualidades heredadas por el beneficiario y cuyo denominador es el valor total heredado por todos los beneficiarios de las pensiones y anualidades del fallecido.

Ejemplo: Un contribuyente recibió un ingreso por pensión y anualidad por un total de $6,000 como beneficiario de un fallecido que tenía 59 años y medio antes del 1 de enero de 2024. El ingreso por pensión y anualidad total del fallecido fue de $24,000 compartido equitativamente entre cuatro beneficiarios. Cada beneficiario tiene derecho a un cuarto de la exclusión por pensión del fallecido, o $5,000 ($20,000 multiplicado por 0.25). El contribuyente también recibió un pago de pensión y anualidad que califica de $14,000 en 2024. El contribuyente tiene derecho a declarar una exclusión de ingresos por pensión y anualidad de $19,000 ($14,000 atribuibles al pago de pensión y anualidad propio del contribuyente, más $5,000 recibidos como beneficiario*).

*El importe total de la exclusión de ingresos por pensión y anualidad del contribuyente que se puede aplicar contra el ingreso por pensión y anualidad del contribuyente recibido como beneficiario se limita a la parte correspondiente al contribuyente de la exclusión de ingresos por pensión y anualidad del fallecido.

Exclusión de ingresos por discapacidad

Si también está declarando la exclusión de ingresos por discapacidad (Formulario IT-225, S-124), el total de su exclusión de ingresos por pensión y anualidad y exclusión de ingresos por discapacidad no puede superar los $20,000.

Línea 30: Distribuciones de deducciones/ganancias del programa de ahorros para estudios universitarios 529 de Nueva York

Titular de cuenta

Durante 2024, usted, como titular de cuenta, ¿realizó aportes o extracciones de una o más cuentas de ahorros para estudios establecidas en virtud del programa de ahorros para estudios universitarios 529 de Nueva York?

- Si la respuesta es No, diríjase a la línea 31.

- Si sí, y usted:

- como titular de cuenta, realizó aportes, ingrese el importe hasta $5,000 ($10,000 para contribuyentes casados que presentan una declaración de impuestos conjunta) en la línea 1 de la planilla a continuación.

- como propietario de cuenta, realizó una extracción y parte de la extracción estuvo incluida en su ingreso bruto federal ajustado, entonces ingrese ese importe en la línea 2 de la planilla a continuación.

Nota: Guarde esta planilla para cálculos de años futuros en la planilla de la línea 22.

Beneficiario

Durante 2024, usted, como beneficiario, ¿recibió una extracción de una o más cuentas de ahorros para estudios establecidas en virtud del programa de ahorros para estudios universitarios 529 de Nueva York?

- Si la respuesta es No, diríjase a la línea 31.

- Si la respuesta es Sí, e incluyó parte de la extracción en su ingreso bruto federal ajustado (y no la incluyó como titular de cuenta en la línea 2 de la planilla anterior), ingrese ese importe en la línea 30.

Línea 31: Otras sustracciones

Use esta línea para informar otras sustracciones que no están indicadas específicamente en el Formulario IT-201.

Ingrese en la línea 31 el importe del Formulario IT-225, línea 18. Presente el Formulario IT-225 junto con su declaración de impuestos.

Línea 33: Ingreso bruto ajustado de Nueva York

No deje la línea 33 en blanco.

Paso 5: Ingrese su deducción estándar de Nueva York o deducción desglosada de Nueva York y los importes de exenciones de dependientes

Línea 34: Deducción estándar o desglosada

Puede adoptar la deducción estándar de Nueva York o la deducción desglosada de Nueva York.

Para determinar qué deducción utilizar, siga estos pasos:

- Para encontrar el importe de la deducción estándar para su estado civil para efectos de declaración, use la tabla de deducción estándar del Estado de Nueva York que figura a continuación.

- Para calcular su deducción desglosada de Nueva York, utilice el Formulario IT-196, New York Resident, Nonresident, and Part-Year Resident Itemized Deductions (Deducciones desglosadas para residentes, no residentes, y residentes durante parte del año de Nueva York), y sus instrucciones.

- Comparte el importe en la línea 49 del Formulario IT-196 con su importe de deducción estándar de Nueva York de la tabla de deducción estándar.

- Para un ahorro mayor de impuestos, ingrese la deducción mayor entre la Standard (Estándar) o Itemized (Detallada) en la línea 34 y marque el casillero apropiado, Standard (Estándar) o Itemized (Detallada) con una X.

Notas:

- Si elige la deducción desglosada, debe presentar el Formulario IT-196 junto con su declaración de impuestos.

- Si está casado y están presentando declaraciones de impuestos por separado (estado civil para efectos de declaración ③), los dos deben realizar la deducción estándar a menos que los dos elijan desglosar deducciones en sus declaraciones de impuestos de Nueva York.

- Si pagó gastos de matrícula universitaria calificados, puede elegir reclamar un crédito o una deducción desglosada.

*La deducción detallada de la matrícula universitaria (College tuition itemized deduction) puede ofrecerle un mayor ahorro fiscal si detalla las deducciones en su declaración de Nueva York. Complete el Formulario IT-196 para determinar si su deducción desglosada de Nueva York permisible, incluida la deducción de matrícula universitaria, es mayor a su deducción estándar. Consulte College tuition credit or itemized deduction (Crédito por matrícula universitaria o deducción desglosada) o visite www.tax.ny.gov (busque: college).

| Estado civil | Deducción estándar (ingresar en la línea 34) |

|---|---|

| ① Soltero y marcó el punto C Sí | $3,100 |

| ① Soltero y marcó el punto C No | $8,000 |

| ② Casado presentando una declaración conjunta | $16,050 |

| ③ Casado presentando una declaración por separado | $8,000 |

| ④ Jefe de hogar (con persona que califica) | $11,200 |

| ⑤ Cónyuge supérstite que califica | $16,050 |

Línea 36: Exenciones de dependientes

El valor de cada exención de un dependiente en el Estado de Nueva York es de $1,000.

Ingrese en la línea 36 el número de sus dependientes indicados en el Formulario IT-201, punto H (y en el Formulario IT-201 - punto H, continuación, si declara más de 7 dependientes).

Líneas 37 y 38: Ingreso imponible

Reste la línea 36 a la línea 35. El resultado es su ingreso imponible. Ingrese este importe en las líneas 37 y 38. Si la línea 36 es superior a la línea 35, deje las líneas 37 y 38 en blanco.

Paso 6: Calcule sus impuestos

Línea 39 – Impuesto del Estado de Nueva York

¿La línea 33 (su ingreso bruto ajustado de Nueva York) es $107,650 o menos?

- Si la respuesta es Sí, averigüe su impuesto del Estado de Nueva York usando la Tabla de impuesto del Estado de Nueva York 2024 (visite www.tax.ny.gov y busque: table); o si la línea 38 es $65,000 o más, use el Esquema de tasas tributarias del Estado de Nueva York a continuación. Ingrese el impuesto adeudado en la línea 39.

- Si la respuesta es No, consulte Cálculo de impuestos – Ingreso bruto ajustado de Nueva York superior a los $107,650 a continuación.

Línea 40: Crédito por grupo familiar del Estado de Nueva York

Si marcó el casillero Yes (Sí) en el punto C en el frente del Formulario IT-201, usted no califica para este crédito. Pase a la línea 41.

Si marcó No, utilice la tabla adecuada (1, 2, o 3) y las notas a continuación para determinar el importe a ingresar en la línea 40.

- Solo estado civil para efectos de declaración ①(Soltero): Utilice la tabla 1 de crédito por grupo familiar del Estado de Nueva York.

- Estados civiles para efectos de declaración ②, ④, y ⑤: Utilice la tabla 2 de crédito por grupo familiar del Estado de Nueva York.

- Solo estado civil para efectos de declaración ③(Casado presentando una declaración por separado): Utilice la tabla 3 de crédito por grupo familiar del Estado de Nueva York.

| Si su ingreso bruto federal ajustado (consulte la Nota 1) supera los: | pero no superior a | ingrese en el Formulario IT-201, línea 40: |

|---|---|---|

| $ (consulte la Nota 2) | $5,000 | $75 |

| 5,000 | 6,000 | 60 |

| 6,000 | 7,000 | 50 |

| 7,000 | 20,000 | 45 |

| 20,000 | 25,000 | 40 |

| 25,000 | 28,000 | 20 |

| 28,000 | No se permite ningún crédito; no ingrese nada en el Formulario IT-201, línea 40. | |

| Si su ingreso bruto federal ajustado (consulte la Nota 1) es: | Y la cantidad de dependientes indicados en el Formulario IT-201, punto H, más uno por usted (y uno por su cónyuge si está Casado presentando una declaración conjunta) es: |

||||||||

|---|---|---|---|---|---|---|---|---|---|

| Superior a | pero no superior a | 1 | 2 | 3 | 4 | 5 | 6 | 7 | superior a 7 (consulte la Nota 3) |

| Ingrese en el Formulario IT-201, línea 40: | |||||||||

|

$ (consulte la Nota 2) |

$5,000 | $90 | 105 | 120 | 135 | 150 | 165 | 180 | 15 |

| 5,000 | 6,000 | 75 | 90 | 105 | 120 | 135 | 150 | 165 | 15 |

| 6,000 | 7,000 | 65 | 80 | 95 | 110 | 125 | 140 | 155 | 15 |

| 7,000 | 20,000 | 60 | 75 | 90 | 105 | 120 | 135 | 150 | 15 |

| 20,000 | 22,000 | 60 | 70 | 80 | 90 | 100 | 110 | 120 | 10 |

| 22,000 | 25,000 | 50 | 60 | 70 | 80 | 90 | 100 | 110 | 10 |

| 25,000 | 28,000 | 40 | 45 | 50 | 55 | 60 | 65 | 70 | 5 |

| 28,000 | 32,000 | 20 | 25 | 30 | 35 | 40 | 45 | 50 | 5 |

| 32,000 | No se permite ningún crédito; no ingrese nada en el Formulario IT-201, línea 40 | ||||||||

| Si el total de su ingreso bruto federal ajustado (consulte la Nota 4) de ambas declaraciones es: |

Y la cantidad de dependientes (de ambas declaraciones de impuestos) indicada en el Formulario IT-201, punto H (Formulario IT-203, punto I), más uno por usted y uno por su cónyuge es: |

||||||||

|---|---|---|---|---|---|---|---|---|---|

| Superior a | pero no superior a | 1 | 2 | 3 | 4 | 5 | 6 | 7 | superior a 7 (consulte la Nota 3) |

| Ingrese en el Formulario IT-201, línea 40: | |||||||||

| $ (consulte la Nota 2) | $5,000 | $45 | 53 | 60 | 68 | 75 | 83 | 90 | 8 |

| 5,000 | 6,000 | 38 | 45 | 53 | 60 | 68 | 75 | 83 | 8 |

| 6,000 | 7,000 | 33 | 40 | 48 | 55 | 63 | 70 | 78 | 8 |

| 7,000 | 20,000 | 30 | 38 | 45 | 53 | 60 | 68 | 75 | 8 |

| 20,000 | 22,000 | 30 | 35 | 40 | 45 | 50 | 55 | 60 | 5 |

| 22,000 | 25,000 | 25 | 30 | 35 | 40 | 45 | 50 | 55 | 5 |

| 25,000 | 28,000 | 20 | 23 | 25 | 28 | 30 | 33 | 35 | 3 |

| 28,000 | 32,000 | 10 | 13 | 15 | 18 | 20 | 23 | 25 | 3 |

| 32,000 | No se permite ningún crédito; no ingrese nada en el Formulario IT-201, línea 40 | ||||||||

Utilice estas notas para las tablas 1 a 3 de crédito por grupo familiar del Estado de Nueva York

Nota 1 Para la mayoría de los contribuyentes, el ingreso bruto federal ajustado es el importe del Formulario IT-201, línea 19. Sin embargo, si en el Formulario IT-201 ingresó el código de condición especial A6 (para intereses por Bonos Build America), su ingreso bruto federal ajustado es el importe de la línea 19 menos los intereses por Bonos Build America que se incluyeron en el importe de la línea 19.

Nota 2 Este importe podría ser 0 o un monto negativo.

Nota 3 Para cada individuo más allá de los 7, sume el monto en esta columna al mondo de la columna 7.

Nota 4 Para la mayoría de los contribuyentes, el ingreso bruto federal ajustado es el importe del Formulario IT-201, línea 19 (o Formulario IT-203, línea 19, columna de importe Federal). Sin embargo, si en sus declaraciones de impuestos del Estado de Nueva York, usted o su cónyuge ingresaron el código de condición especial A6 (para intereses por Bonos Build America), el ingreso bruto federal ajustado es el importe de la línea 19 menos los intereses por Bonos Build America que se incluyeron en el importe de la línea 19. Si su cónyuge no tuvo que presentar una declaración de impuestos del Estado de Nueva York, utilice el ingreso bruto federal ajustado de su cónyuge declarado en su declaración de impuestos federal (menos los intereses por Bonos Build America incluidos en ese importe).

Nota 5 Los importes de los créditos han sido redondeados.

Línea 41: Crédito para residentes

¿Tuvo ingresos de fuentes fuera del Estado de Nueva York y paga un impuesto sobre el ingreso a otro estado, un gobierno local de otro estado, el Distrito de Columbia o a una provincia de Canadá?

- Si la respuesta es No, diríjase a la línea 42.

- Si la respuesta es Sí, complete el Formulario IT-112-R, New York State Resident Credit (Crédito para residentes del Estado de Nueva York), y, si corresponde, el Formulario IT-112-C, New York State Resident Credit for Taxes Paid to a Province of Canada (Crédito para residentes del Estado de Nueva York por impuestos pagados a una provincia de Canadá). Ingrese el importe total del crédito para residentes en la línea 41 y presente uno o ambos formularios junto a su declaración de impuestos.

Línea 42: Otros créditos no reembolsables del Estado de Nueva York

Si está reclamando un crédito no reembolsable, complete los formularios de crédito adecuados y el Formulario IT-201-ATT. Transfiera el importe total de créditos no reembolsables a la línea 42.

Debe presentar los formularios de crédito completados y el Formulario IT-201-ATT junto con su declaración de impuestos.

Línea 45: Otros impuestos del Estado de Nueva York netos

Si está sujeto a algún otro impuesto, complete los formularios adecuados y la Parte 2 del Formulario IT-201-ATT. Transfiera el importe total del Formulario IT-201-ATT, línea 30 Net other New York State taxes (Otros impuestos del Estado de Nueva York netos) a la línea 45.

Debe presentar los formularios completados y el Formulario IT-201-ATT junto con su declaración de impuestos.

Línea 47: Ingreso imponible de la Ciudad de Nueva York (solo residentes de la Ciudad de Nueva York durante todo el año; residentes durante parte del año, ver línea 50)

¿Realizó aportes al Fideicomiso de Donaciones Caritativas de Nueva York (New York Charitable Gifts Trust Fund) en una o más de las siguientes cuentas?

- Cuenta Caritativa de Salud (Health Charitable Account); o

- Cuenta de Educación Primaria y Secundaria (Elementary and Secondary Education Account); y

¿Declaró una deducción desglosada para ese aporte en el Formulario IT-196?

- Si la respuesta es No, ingrese el importe de la línea 38 en la línea 47.

- Si la respuesta es Sí, complete la planilla a continuación.

Línea 47a– Impuesto para residentes de la Ciudad de Nueva York (solo residentes de la Ciudad de Nueva York durante todo el año; residentes durante parte del año, ver línea 50)

¿La línea 47 (su ingreso imponible de la Ciudad de Nueva York) es menos de $65,000?

- Si la respuesta es Sí, busque su impuesto para residentes de la Ciudad de Nueva York usando la 2024 New York City Tax Table (Tabla de impuestos de la Ciudad de Nueva York 2023). Ingrese los impuestos en la línea 47a.

- Si la respuesta es No, busque su impuesto para residentes de la Ciudad de Nueva York usando el New York City tax rate schedule (Esquema de tasas tributarias de la Ciudad de Nueva York). Ingrese los impuestos en la línea 47a.

Declaraciones conjuntas

Si está casado y presentando una declaración conjunta del Estado de Nueva York y solamente uno de ustedes fue residente de la Ciudad de Nueva York durante todo 2024, no ingrese un importe aquí. Consulte las instrucciones para la línea 51.

Línea 48: Crédito por grupo familiar de la Ciudad de Nueva York (solo para residentes de la Ciudad de Nueva York)

Si marcó el casillero Yes (Sí) en el punto C en el frente del Formulario IT-201, usted no califica para este crédito y debe pasar a la línea 49. Si marcó No, utilice la tabla adecuada (4, 5, o 6) y las notas que la acompañan para determinar el importe a ingresar en la línea 48.

Declaraciones conjuntas

Si está casado y presentando una declaración conjunta del Estado de Nueva York y solamente uno de ustedes fue residente de la Ciudad de Nueva York durante todo 2024, no ingrese un importe aquí. Consulte las instrucciones para la línea 51.

- Solo estado civil para efectos de declaración ①(Soltero): Utilice la tabla 4 de crédito por grupo familiar de la Ciudad de Nueva York.

- Estados civiles para efectos de declaración ②, ④,y ⑤: Utilice la tabla 5 de crédito por grupo familiar de la Ciudad de Nueva York.

- Solo estado civil para efectos de declaración ③ (Casado presentando una declaración por separado): Utilice la tabla 6 de crédito por grupo familiar de la Ciudad de Nueva York.

| Si su ingreso bruto federal ajustado (consulte la Nota 1) es: | ||

|---|---|---|

| Superior a | pero no superior a | ingrese en el Formulario IT-201, línea 48: |

| $ (consulte la Nota 2) | $10,000 | $15 |

| 10,000 | 12,500 | 10 |

| 12,500 | No se permite ningún crédito; no ingrese nada en el Formulario IT-201, línea 48. | |

|

Si su ingreso bruto federal ajustado (consulte la Nota 1) es: |

Y la cantidad de dependientes indicados en el Formulario IT-201, punto H, |

||||||||

|---|---|---|---|---|---|---|---|---|---|

| Superior a | pero no superior a | 1 | 2 | 3 | 4 | 5 | 6 | 7 | superior a 7 (consulte la Nota 3) |

| Ingrese en el Formulario IT-201, línea 48: | |||||||||

| $ (consulte la Nota 2) | $15,000 | $30 | 60 | 90 | 120 | 150 | 180 | 210 | 30 |

| 15,000 | 17,500 | 25 | 50 | 75 | 100 | 125 | 150 | 175 | 25 |

| 17,500 | 20,000 | 15 | 30 | 45 | 60 | 75 | 90 | 105 | 15 |

| 20,000 | 22,500 | 10 | 20 | 30 | 40 | 50 | 60 | 70 | 10 |

| 22,500 | No se permite ningún crédito; no ingrese nada en el Formulario IT-201, línea 48. | ||||||||

|

Si el total de su ingreso bruto federal ajustado (consulte la Nota 4) |

Y la cantidad de dependientes (de ambas declaraciones de impuestos) indicada en el Formulario |

||||||||

|---|---|---|---|---|---|---|---|---|---|

| Superior a | pero no superior a | 1 | 2 | 3 | 4 | 5 | 6 | 7 | superior a 7 (consulte la Nota 3) |

| Ingrese en el Formulario IT-201, línea 48: | |||||||||

| $ (consulte la Nota 2) | $15,000 | $15 | 30 | 45 | 60 | 75 | 90 | 105 | 15 |

| 15,000 | 17,500 | 13 | 25 | 38 | 50 | 63 | 75 | 88 | 13 |

| 17,500 | 20,000 | 8 | 15 | 23 | 30 | 38 | 45 | 53 | 8 |

| 20,000 | 22,500 | 5 | 10 | 15 | 20 | 25 | 30 | 35 | 5 |

| 22,500 | No se permite ningún crédito; no ingrese nada en el Formulario IT-201, línea 48 | ||||||||

Utilice estas notas para las tablas 4 a 6 de crédito por grupo familiar de la Ciudad de Nueva York

Nota 1 Para la mayoría de los contribuyentes, el ingreso bruto federal ajustado es el importe del Formulario IT-201, línea 19. Sin embargo, si en el Formulario IT-201 ingresó el código de condición especial A6 (para intereses por Bonos Build America), su ingreso bruto federal ajustado es el importe de la línea 19 menos los intereses por Bonos Build America que se incluyeron en el importe de la línea 19.

Nota 2 Este importe podría ser 0 o un monto negativo.

Nota 3 Para cada individuo más allá de los 7, sume el monto en esta columna al mondo de la columna 7.

Nota 4 Para la mayoría de los contribuyentes, el ingreso bruto federal ajustado es el importe del Formulario IT-201, línea 19 (o Formulario IT-203, línea 19, columna Federal Amount (Importe Federal)). Sin embargo, si en sus declaraciones de impuestos del Estado de Nueva York, usted o su cónyuge ingresaron el código de condición especial A6 (para intereses por Bonos Build America), el ingreso bruto federal ajustado es el importe de la línea 19 menos los intereses por Bonos Build America que se incluyeron en el importe de la línea 19. Si su cónyuge no tuvo que presentar una declaración de impuestos del Estado de Nueva York, utilice el ingreso bruto federal ajustado de su cónyuge declarado en su declaración de impuestos federal (menos los intereses por Bonos Build America incluidos en ese importe).

Nota 5 Los importes de los créditos han sido redondeados.

Línea 50: Impuesto para residentes de la Ciudad de Nueva York durante parte del año

Si fue un residente de la Ciudad de Nueva York durante solamente parte de 2024, complete el Formulario IT-360.1, Change of City Resident Status (Cambio de estado de residente de la Ciudad). Ingrese el importe de impuestos en la línea 50 y presente el Formulario IT-360.1 junto a su declaración de impuestos. Para más información, consulte el Formulario IT-360.1-I, Instructions for Form IT-360.1 (Instrucciones para el Formulario IT-360.1).

Línea 51: Otros impuestos de la Ciudad de Nueva York